Купить недвижимость сегодня без использования заёмных средств достаточно сложно. Цены на квартиры не только в Москве, но и в регионах довольно высокие по сравнению со средней заработной платой среднестатистической семьи в России. Ипотека – это реальный способ приобрести собственное жильё. Но насколько она экономически оправдана? Каким образом сэкономить семейный бюджет для покупки квартиры и при этом не брать на себя долгосрочные кредитные обязательства? Об этом, а также о вариантах покупки квартиры без ипотеки, речь пойдёт в статье.

Экономическая целесообразность ипотеки в нынешней ситуации

Экономическая действительность сегодня такова, что решить квартирный вопрос за счёт лишь собственных денежных средств - достаточно сложная задача.

Как же купить собственную квартиру в Москве, не имея в распоряжении много денег? Самый явный ответ – взять ипотеку.

В результате снижения спроса и, как итог, падения цен на рынке новостроек ипотека вновь становится актуальной.

Ипотечный кредит – это долгосрочный банковский продукт, позволяющий приобрести собственное жильё с привлечением кредитных средств. Ипотека, как и любой кредит, выдаётся под определенную годовую процентную ставку и предполагает ежемесячное внесение платежей. С каждым платежом погашается часть основного долга и начисленные проценты.

Условия для покупателей в этом году улучшились по сравнению с прошлым годом. Люди, располагающие денежными средствами на приобретение квартиры (или имеющие деньги на первоначальный взнос), ожидали снижения цен на недвижимость. Многие из них поняли, что цены достигли минимума, и такие благоприятные условия не стоит упускать. Поэтому количество сделок купли-продажи увеличивается, и рынок немного оживает.

Насколько экономически выгодно в нынешних условиях брать ипотечный кредит на покупку жилья?

Для ответа на этот вопрос нужно понимать, с какой целью приобретается недвижимость в ипотеку. Если с целью получения прибыли и дальнейшей продажи или сдачи арендаторам, то скорее невыгодно. Для получения прибыли необходимо, чтобы доход превышал вложения. Тогда, например, чтобы сдача имущества в аренду стала прибыльной, нужно, чтобы ставки по арендным платежам превышали кредитные. Такие условия сейчас не выполняются. Примерные рыночные ставки аренды обычного жилья на сегодня не более 5 % годовых относительно его цены. Ипотечные ставки выше в 2 раза.

Поэтому, если сравнивать экономическую целесообразность аренды квартиры и приобретения ее же в ипотеку, то все-таки выгоднее снимать жилье. Опять же, если не принимать во внимание, что по кредиту выплатите за свое жилье, а при аренде за чужое. До кризиса ситуация была иная.

Если сопоставлять нынешние условия ипотеки с условиями прошлого года, то ипотека сегодня привлекательнее. Процентные ставки по программам Агентства ипотечного жилищного кредитования снижаются по причине снижения ключевой ставки ЦБ РФ. Их размер практически соответствует докризисному. С учетом снижения стоимости квартир уменьшились и суммы ипотечных кредитов, а значит, и размеры ежемесячных платежей. Таким образом, сегодня кредит на покупку квартиры ощутимо выгоднее, чем до кризиса.

Забегая вперед, можно сказать, что реально выгодной ипотека станет, когда на приобретенную сегодня недвижимость (по сниженной стоимости), цены вновь пойдут вверх.

Как решить жилищный вопрос, не имея много денег

Когда денег не хватает даже на первоначальный взнос, вопрос оформления ипотеки отпадает сам собой. Сейчас очень малый процент банков кредитует заемщиков без первоначального взноса.

Где в этом случае взять деньги на приобретение квартиры без ипотеки?

Можно попросить деньги в долг у близких родных или, например, при наличии большой жилплощади у родителей разменять её на 2 маленьких.

Но что делать, если приходится рассчитывать только на себя?

Расчётные данные показывают, что при уровне процентных ставок по вкладам выше среднего, выгодно будет ежемесячно откладывать часть денег от зарплаты на покупку квартиры. Однако этот вариант оптимален, если есть возможность жить,например, у родителей.

Обычно специалисты советуют каждый месяц откладывать 10 % от дохода семьи, но для приобретения жилья эту сумму придётся увеличить.

Рассмотрим на конкретном примере реально ли накопить на собственное жильё без ипотеки

Сначала рассчитаем, как будут выглядеть ипотечные платежи при стоимости квартиры 5 млн. руб. и первоначальном взносе 1 млн. руб.

В таблице приведены данные кредитного калькулятора ипотечного кредита по ставке 10% годовых со сроком 10 лет. Ежемесячный платёж 52 860,29 руб.

| № | Платеж | Проценты | Основной долг | Остаток долга |

|---|---|---|---|---|

| Итого | 6342960,2 | 2342960,2 | 4000000 | 4000000 |

| Декабрь 2017 | 52860,29 | 33969,61 | 18890,69 | 3981109,31 |

| Январь 2018 | 52860,29 | 33719,78 | 19140,52 | 3961968,8 |

| Февраль 2018 | 52860,29 | 31392,65 | 21467,65 | 3940501,15 |

| Март 2018 | 52860,29 | 33375,83 | 19484,47 | 3921016,69 |

| Апрель 2018 | 52860,29 | 32139,48 | 20720,81 | 3900295,87 |

| Май 2018 | 52860,29 | 33035,29 | 19825 | 3880470,87 |

| Июнь 2018 | 52860,29 | 31807,14 | 21053,16 | 3859417,71 |

| Июль 2018 | 52860,29 | 32689,06 | 20171,24 | 3839246,48 |

| Август 2018 | 52860,29 | 32518,21 | 20342,09 | 3818904,39 |

| Сентябрь 2018 | 52860,29 | 31302,49 | 21557,8 | 3797346,59 |

| Октябрь 2018 | 52860,29 | 32163,32 | 20696,98 | 3776649,61 |

| … | ||||

| Июнь 2027 | 52860,29 | 2530,03 | 50330,27 | 257489,95 |

| Июль 2027 | 52860,29 | 2186,9 | 50673,39 | 206816,56 |

| Август 2027 | 52860,29 | 1756,52 | 51103,77 | 155712,79 |

| Сентябрь 2027 | 52860,29 | 1279,83 | 51580,46 | 104132,32 |

| Октябрь 2027 | 52860,29 | 884,41 | 51975,88 | 52156,44 |

| Ноябрь 2027 | 52585,12 | 428,68 | 52156,44 | 0 |

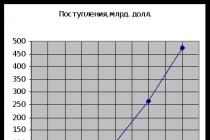

Затем рассчитаем, сколько выйдет, если относить примерно такую же сумму в банк на депозит под среднюю ставку 7%. В условия добавим отсутствие первоначального взноса.

Из расчётов видно, что накопить деньги при систематическом пополнении вклада можно за 7 лет, откладывая даже чуть меньше. Но это подойдёт только тем людям, которые имеют возможность ждать и не платить за съёмное жильё. Вместе с тем, стоит учитывать, что при неблагоприятных экономических условиях, темп инфляции может обесценить накопления.

Внимание стоит также уделить способам экономии расходов и пополнения семейного бюджета.

Принципы экономии

- Регулярный контроль доходов и расходов. Каждый день фиксируйте сколько и на что вы потратили. Это позволит получить информацию о своём финансовом состоянии, проанализировать её и найти источники экономии. Можно вести учёт на бумаге, но удобнее пользоваться специальными приложениями для телефона.

- Отказ от вредных привычек (сигареты и алкоголь). Если посчитать, эти расходы составляют значительную часть семейного бюджета.

- Сократить количество развлечений, походов в рестораны и бары. Если не удаётся свести их к минимуму, то можно попробовать брать с собой определённую сумму денег, и укладываться в неё.

- При походах в магазин за продуктами, особенно в супермаркет, составляйте конкретный список продуктов и следуйте ему. Берите ограниченную сумму денег.

- Закупайтесь продовольственными продуктами на оптовых пищевых базах.

- Если вы арендуете жилье по не самой дешёвой цене, поищите варианты менее дорогой аренды или, если есть такая возможность, переезжайте жить к родителям.

- Проведите анализ других расходов своей семьи. Возможно, какие-то статьи вполне можно сократить. К примеру, сменить абонемент в тренажёрный зал на менее известный и, соответственно, более дешёвый.

Но одной экономии мало, нужно подумать, как преумножить семейный доход:

- стоит попробовать оценить свои профессиональные навыки и умения и как с их помощью получить дополнительный доход. К примеру, знание иностранных языков позволит заняться репетиторством, наличие рабочих навыков позволит брать заказы на мелкий ремонт;

- изучение дополнительной профессии при наличии свободного времени также позволит при получении начальной квалификации начать получать дополнительный доход;

- развивайте себя на своей основной работе, старайтесь получить повышение. Чем выше вы взойдёте по карьерной лестнице, тем выше будет заработная плата.

Дополнительный доход:

- Отложенные деньги сами должны приносить доход. Самый простой способ — положить деньги на банковский вклад. Средний размер ставок – около 7 %.

- Существует и альтернатива депозитам – это различные паевые инвестиционные фонды, торговля на бирже Форекс. Они имеют большую доходность, но и высокие риски потери денежных средств.

- При наличии собственного автомобиля, которым вы очень редко пользуетесь, можно сдать его для работы в такси. При этом стоит учитывать, что значительно повысится пробег автомобиля.

- Существует много иных способов получить дополнительный доход, всё зависит от навыков, идей и возможностей конкретного человека.

Другие варианты покупки жилья без ипотеки

Помимо возможности использования семейных накоплений есть следующие варианты приобретения жилья, без использования ипотеки:

- Принять участие в государственных программах обеспечения доступным жильем российских граждан. На данный момент существует несколько программ жилищного субсидирования, по которым отдельные категории российских граждан могут претендовать на льготные условия покупки собственного жилья. К ним относятся военнослужащие, госслужащие, молодые семьи, молодые учёные, многодетные и малоимущие семьи, ветераны ВОВ, сироты и др. Чтобы участвовать необходимо соответствовать определённым условиям и предоставить требуемый пакет документов в уполномоченный орган. О всех нюансах жилищных субсидий можно узнать, обратившись в территориальный орган социальной защиты населения.

- Оформить потребительский кредит. Такой вариант подойдёт людям, которым для покупки квартиры не хватает 25-30 %. В этом случае ставки будут выше и срок не более 5 лет, но купленной квартирой можно будет распоряжаться по собственному усмотрению.

- Собрать деньги на первый взнос, купить квартиру в рассрочку у застройщика в строящемся доме. В условиях кризиса для поддержания спроса на жильё застройщики охотно идут на предоставление выгодных условий рассрочки. Например, ЮИТ даёт своим дольщикам беспроцентную рассрочку до окончания строительства при первом взносе от 30 %.

- Оформить договор ренты с одиноким пенсионером или договор пожизненного содержания с иждивением. В первом случае рентополучатель может претендовать на получение ежемесячной денежной помощи в размере не менее двух МРОТ, при этом помощь по хозяйству необязательна. Во втором случае, в обмен на квартиру пожилому человеку предоставляется пожизненный уход, покупка продуктов и лекарств. Минусы такого варианта: договор может быть расторгнут через суд, если пенсионер подумает, что условия не соблюдаются. К тому же, срок получения квартиры не определён.

- При наличии в собственности недвижимости продать ее и купить новую с использованием материнского капитала. Российские семьи с двумя и более детьми претендуют на получение материнского капитала. Потратить его можно на улучшение жилищных условий после достижения ребёнком возраста трёх лет. Сумма в 2017 году составляет 453 026 рублей.

Варианты покупки квартиры, не прибегая к ипотечному кредиту, существуют, но все они предполагают какие-то затраты и условия.

Доступность жилья является актуальной проблемой для многих семей, по статистике только 10-15% населения имеют возможность приобрести недвижимость на собственные средства. Для подавляющего числа граждан собственные накопления представляют малую часть от цены жилья, поэтому приходится решать проблему иными способами. Существуют государственные программы субсидирования на безвозмездной и возмездной основе, направленные на улучшение условий проживания, предоставление льгот на покупку жилых помещений или земельных участков.

Согласно действующим постановлениям и разработанным системам помощи нуждающимся, граждане могут рассчитывать на помощь государства. В первую очередь следует упомянуть материнский сертификат, обеспечение жильем по социальному найму - все это доступные варианты решения жилищного вопроса. С помощью муниципалитета можно оформить договор коммерческого найма, когда часть оплаты арендуемого жилья вносится за счет региона. Кроме безвозмездных субсидий существует вариант возвратных дотаций, рассрочка платежей на беспроцентной основе, льготное кредитование и социальная ипотека.

Предоставление жилья по социальному найму

Для того, чтобы семья или гражданин могли участвовать в любой государственной программе по решению жилищного вопроса, следует определиться с имеющимися льготами и возможностью встать на очередь нуждающихся в улучшении условий. Ст. 51 ЖК РФ устанавливает перечень льготных категорий граждан, которые могут получить безвозмездную дотацию или встать на очередь на социальное жилье.

![]() В первых рядах могут рассчитывать на муниципальное жилье люди, страдающие определенными хроническими заболеваниями, которые не должны жить в одной комнате с другими членами семьи. Например, граждане, страдающие открытой формой туберкулеза. Люди, проживающие в ветхом и аварийном фонде, не имеющие водопровода, центрального отопления, канализации также имеют приоритет на предоставление жилья.

В первых рядах могут рассчитывать на муниципальное жилье люди, страдающие определенными хроническими заболеваниями, которые не должны жить в одной комнате с другими членами семьи. Например, граждане, страдающие открытой формой туберкулеза. Люди, проживающие в ветхом и аварийном фонде, не имеющие водопровода, центрального отопления, канализации также имеют приоритет на предоставление жилья.

Очередниками не могут стать граждане, имеющие недвижимость в собственности или по договору социального найма, если площадь выше или равна общепринятым нормам. Но если в одном помещении проживают семьи, не имеющие родственных отношений, то они имеют право встать на очередь на социальное жилье.

Встать на учет можно, предоставив пакет документов, содержащих подтверждение права на социальный найм. После приема документов представители отдела социальной защиты проводят проверку жилищных условий и составляют акт, подтверждающий заявленное требование. Постановление муниципалитета выносится после рассмотрения комиссией вопроса о постановке на учет или отказе, который должен быть аргументирован письменно.

Государственный жилищный сертификат

Вторым способом получения государственной помощи является жилищный сертификат. Этот документ подтверждает право на безвозмездную субсидию, которую можно использовать на покупку недвижимости или погашение ипотеки. Следует обратиться в районную администрацию, чтобы узнать о возможности получения субсидии, потому что перечень льготных категорий достаточно широк.

![]() На жилищный сертификат могут рассчитывать многодетные семьи, малоимущие граждане, работники бюджетных и государственных организаций, молодые специалисты. Каждый регион устанавливает ряд дополнительных, отличных от федеральных, условий получения дотации. После сдачи требуемого пакета документов соискателю будет объявлено о назначенной сумме, поскольку она всегда индивидуальна и зависит от вычисленного коэффициента.

На жилищный сертификат могут рассчитывать многодетные семьи, малоимущие граждане, работники бюджетных и государственных организаций, молодые специалисты. Каждый регион устанавливает ряд дополнительных, отличных от федеральных, условий получения дотации. После сдачи требуемого пакета документов соискателю будет объявлено о назначенной сумме, поскольку она всегда индивидуальна и зависит от вычисленного коэффициента.

Коэффициент зависит от количества детей, местности проживания, имеющихся жилищных условий. Например, максимальный коэффициент для города составляет 30-40% от стоимости приобретаемой недвижимости, а в сельской местности он равен 70%. Обязательным условием получения субсидии является наличие собственного жилья, которое может быть улучшено, банковских средств на приобретение недвижимости, уже оформленной ипотеки или кредитного договора.

Доказать свою платежеспособность можно, предоставив справку о доходах с постоянного места работы или ипотечный договор с отметкой о своевременном внесении платежей. Жилищный сертификат выдается на девять месяцев и всего один раз. Подтвердив свое право на участие в программе, соискатель получает сертификат, который он передает в один из указанных банков в течение месяца.

После покупки недвижимости, банк переводит сумму сертификата продавцу, или, в случае погашения ипотеки, кредитующему сделку банку. На операцию отводится 14 дней, при этом владелец сертификата на руки деньги не получает.

Доступное жилье для молодой семьи

![]() Эта программа работает с 2005 года и помогла многим семьям. Главное условие получения бесплатной субсидии заключается в возрасте обратившихся: супруги не должны быть старше 35 лет. Отсутствие детей не является причиной для отказа, но влияет на коэффициент вычисления величины материальной помощи. В программе могут участвовать одинокие женщины, имеющие детей, и опекуны несовершеннолетних.

Эта программа работает с 2005 года и помогла многим семьям. Главное условие получения бесплатной субсидии заключается в возрасте обратившихся: супруги не должны быть старше 35 лет. Отсутствие детей не является причиной для отказа, но влияет на коэффициент вычисления величины материальной помощи. В программе могут участвовать одинокие женщины, имеющие детей, и опекуны несовершеннолетних.

Полученную дотацию можно использовать в различных направлениях: на социальную ипотеку, приобретение жилья с рассрочкой из городского фонда, на аренду социального жилья и приобретение земельного участка. Жилищный вопрос в большом городе можно разрешить многими способами для молодой семьи, если супруги будут участвовать в программе “Доступное жилье для молодых”.

Молодая семья может воспользоваться арендой коммерческой недвижимости, принадлежащей городу, на льготных условиях. Перечень требуемых документов для вступления в программу и условия субсидирования можно узнать в отделе социальной защиты или администрации района. Не стоит забывать и про материнский сертификат, который помог многим семьям изменить условия жизни.

Если вы хотите улучшить жилищные условия для себя и своих близких, следует воспользоваться программами государственной поддержки, доступным многим нуждающимся гражданам.

Важным шагом для начала полноценной самостоятельной жизни для молодых людей является переезд от родителей. Обычно молодые специалисты стартуют с аренды квартиры или комнаты, а через несколько лет некоторым из них удается обзавестись собственным жильем. Редакция IRN.RU выяснила, как решают жилищный вопрос молодые жители Москвы.

Начать с чужого

По данным НАФИ, россияне чаще всего переезжают от родителей в возрасте 18-21 года (42%), 22% съехали еще до совершеннолетия, 16% - в период от 22 до 24 лет, 20% - после 25 лет. Если не брать в расчет общежития для иногородних студентов, самый доступный способ переехать – снять квартиру.

По словам руководителя департамента аренды компании «Азбука Жилья» Романа Бабичева, за последние два года заявок на аренду от людей в возрасте до 28 лет стало заметно меньше: «Прежде всего, это связано с финансовой составляющей. Падение доходов населения сказывается на возможности жить отдельно. Люди, которые могут жить с родителями, живут с ними и в это время копят на свое жилье». Некоторые молодые люди не отказываются от аренды, но вынуждены снимать комнату вместо полноценной квартиры. Порой студенты и молодые специалисты кооперируются и снимают квартиру вскладчину. Об этом читайте статью «Новые коммуналки: комнаты снимают не только студенты».

Как отмечает директор компании «МИЭЛЬ-Аренда» Мария Жукова, молодые арендаторы подыскивают, в основном, однокомнатные (47% от общего спроса) или двухкомнатные (39%) квартиры. «У молодого поколения квартиры с хорошим современным ремонтом имеют преимущества перед «бабушкиным» вариантом, в отличие от старшего поколения, у которого основной критерий - было бы удобно: рядом с работой, с садиком, со школой и т.д.», - говорит Роман Бабичев.

Обычно люди рассматривают аренду как первый шаг в решении квартирного вопроса и одновременно пытаются копить на собственное жилье. Но некоторые в итоге решают не торопиться. Интернет-маркетолог Михаил (26 лет) с женой три года снимали маленькую «однушку» недалеко от метро «Выхино» за 25 000 рублей и откладывали деньги на покупку квартиры. За это время молодой паре удалось накопить 3,5 млн рублей. Как раз когда была собрана данная сумма, хозяйка съемной квартиры предложила им купить ее за эту цену. «Мы сначала воодушевились, но затем подумали и решили не торопиться, - рассказывает Михаил. - Мы во многом себе отказывали из-за желания как можно скорее купить квартиру, не ездили отдыхать, но в итоге поняли, что нас вполне устраивает аренда: мы не привязаны к месту и всегда можем сменить жилье в случае необходимости». Через какое-то время Михаил разошелся с женой, оставив ей все накопления. «Сейчас я продолжаю сам копить на квартиру, но уже без фанатизма: когда наберу необходимую сумму, то куплю свое жилье, но больше не стремлюсь сделать это как можно быстрее», - говорит он.

Активная молодежь

Тем не менее молодые люди составляют достаточно активную категорию покупателей. «Конечно, основная доля сделок приходится на людей постарше (35-40 лет), однако и те, кому 23-28 лет, обращаются в компанию с целью приобретения недвижимости», - утверждает руководитель департамента новостроек компании «НДВ-Недвижимость» Татьяна Подкидышева. Около 15% сделок в компании приходится на эту возрастную категорию.

По данным Est-a-Tet, на долю покупателей в возрасте до 30 лет приходится около 23% сделок. 45% молодых покупателей имеют московскую прописку, жителей Подмосковья – 19%, а регионалов – 36%. «Если это ипотечная сделка, то это уже закончившие вузы и работающие на постоянном месте работы молодые люди, которые уверенны в своей стабильной зарплате. По стопроцентной оплате покупателями в подавляющем большинстве случаев выступают родители», - говорит Валерий Ручий, руководитель отдела продаж Est-a-Tet.

На вторичном рынке молодежи еще больше. По данным компании «Азбука Жилья», 21% сделок в сегменте доступного жилья приходится на совсем молодых людей – до 25 лет. В 72% случаев такие покупатели еще не успели обзавестись семьей.

Управляющий партнер «Метриум Групп» Мария Литинецкая отмечает, что молодые люди до 25 лет чаше всего покупают квартиры на родительские средства: «Нередки случаи, когда они приезжают осматривать квартиру уже после того, как родители выбрали объект и приняли решение о покупке». А вот после 25 лет покупатели уже вполне самостоятельны. Порой им тоже помогают родители, например, дают деньги на первоначальный взнос по ипотеке, но основную часть покупки они оплачивают сами.

Главное - мобильность

Для молодых специалистов очень важна мобильность и возможность быстро добраться до центра Москвы. Поэтому, как только квартиры в черте МКАД стали доступнее, выбор молодежи заметно сместился из области в Москву. Так, всего за год доля московских покупок среди молодежи выросла с 45% до 65%. Наиболее востребованы у молодых людей однокомнатные квартиры (51%). Средняя площадь, которую выбирают молодые покупатели, составляет 54 кв. м, а средний бюджет покупки – 6,8 млн рублей.

«Молодежь, приезжающая с периферии, скорее останавливается на ближнем Подмосковье, - отмечает Александр Лунин, ведущий менеджер департамента вторичного жилья агентства недвижимости «Азбука Жилья». - Как правило, это однокомнатная квартира в новом доме или однокомнатная новостройка на стадии завершения строительства, в большинстве случаев с привлечением ипотеки и первоначальным взносом 500 000 - 600 000 рублей. У москвичей встречаются другие возможные варианты: обмены квартиры родителей на две площади. К примеру, продается двухкомнатная квартира родителей, приобретается «однушка» родителям, а дети на доплату и с привлечением ипотечных средств покупают себе квартиру в Москве».

Сколько копить

По данным hh.ru, начинающие специалисты в Москве могут рассчитывать на зарплату 25 000 – 45 000 рублей. Самую низкую начальную зарплату предлагают в сфере гостеприимства и на производстве, а самый высокий доход – у программистов и финансистов. Несмотря на скромный стартовый доход, молодежь быстро набирается опыта и через три-пять лет даже без очень быстрого карьерного роста молодые специалисты могут рассчитывать на зарплату 60 000 – 70 000 рублей.

Мария Литинецкая подсчитала, за сколько молодой специалист может накопить на первоначальный взнос за бюджетную столичную квартиру. Студию в Москве уже можно найти по цене немногим меньше 3 млн рублей. Первоначальный взнос на такую квартиру составит около 550 000 рублей. Обычно хотя бы 300 000 на первоначальный взнос готовы добавить родители, остальное молодой покупатель должен накопить самостоятельно. «С зарплатой в 50 000 рублей можно откладывать 25 000. Таким образом, нужная сумма наберется примерно за 10 месяцев. Ежемесячный платеж по кредиту сроком 15 лет со ставкой около 12% обойдется в те же 25 тысяч рублей в месяц», - говорит эксперт.

Расчет для подмосковной квартиры привела Татьяна Подкидышева: «В качестве примера рассмотрим микрорайон «Красногорский», где можно приобрести студию за 1,6 млн рублей. Размер первоначального взноса составит 320 000 рублей (эту сумму можно накопить, если откладывать около 23 000 рублей в течение 14 месяцев). Размер ежемесячных платежей (на 15 лет, сумма кредита 1,28 млн рублей, ставка 11,4%) составит порядка 14 900 рублей. С учетом того, что работник будет снимать жилье, зарплаты в размере 55 000 рублей будет вполне достаточно».

Тем не менее цифры говорят о том, что молодые люди стали покупать жилье позже, то есть им требуется больше времени на то, чтобы накопить на квартиру. Так, по данным Est-a-Tet, среди всех покупателей в возрасте до 30 лет за год выросла доля покупок в категории старше 28 лет (с 49% до 55%). При этом доля клиентов в возрасте 25-27 лет сократилась с 37% до 31%.

Специалисты аналитического центра «Индикаторы рынка недвижимости IRN.RU» связывают эту тенденцию с появлением более доступных проектов в Москве. Бюджет покупки внутри МКАД все еще выше, чем в области. Однако раньше молодые специалисты с невысоким доходом в принципе не могли рассчитывать на квартиру в Москве, а сейчас вполне могут ее себе позволить, просто им приходится немного дольше копить на квартиру.

Инструкция

В настоящее время одним из действенных вариантов приобретения крыши над головой является ипотека. Многих граждан сильно пугает внушительная сумма первоначального взноса, а именно 20-30% от стоимости жилья. Если вы решили взять , то вам необходимо деньги, а найти их можно, обратившись в агентство недвижимости. Если реализовать за хорошие деньги старую жилую площадь, то эта сумма станет первым шагом на пути к новой жизни и новому дому.

Будущее жилье когда-то станет вашей собственность, и поэтому вы сможете по своему вкусу. А вот что касается арендованного вами жилья, то оно никогда не будет принадлежать вам. И вы не сможете все обставить так, как хотелось бы. Выплачивая ипотеку, вы в свой будущий дом вкладываете деньги, а арендная плата - теряется бесследно. Однако ипотечное жилье лишь через 15-20 лет станет вашей собственностью, и за это время либо снизится, либо повысится его стоимость. Разобрав все эти моменты, большинство граждан приходят к выводу, что все-таки ипотека предпочтительнее. Поэтому вам необходимо решить, за что вам гораздо легче платить: гасить ипотечный кредит или же платить арендную плату.

Молодые семьи наиболее остро нуждаются в жилье. И если вы являетесь таковыми, то вы вряд ли сможете позволить себе взять ипотеку. В этом случае решением проблемы станет аренда отдельной жилплощади. При этом съемная квартира стоит относительно , однако большинство молодых пар не считают аренду жилья выгодным делом. Если даже и исключить риски, которые могут быть связаны с прекращением договора и выселением, то деньги, которые ежемесячно выплачиваются арендодателю, попросту уходят в «никуда», а ипотечные взносы постепенно приближают заемщиков к скорейшему полноправному владению квартирой. Безусловно, ипотека в данном аспекте более выгодна.

Помимо всего перечисленного, существует шанс, что вы когда-то в будущем станете полноправным владельцем жилья, приобретенного путем наследования. В другом случае жилищная проблема решится при участии муниципалитета. В общем, различных альтернативных возможностей решения жилищного вопроса немало, однако все они отдалены во времени.

В случае ели у вас совсем нет жилья, администрация города просто обязана предоставить вам крышу над головой. Если вам ответили отказом: мол, жилья нет - берите комнату и оформляйте как временное жилье. Требуйте свою жилплощадь, отправляйтесь в суд.

Обязательно контролируйте очередь на получение жилплощади постоянно.

Чтобы получить государственное жилье необходимо встать на учет. Вас поставят в очередь, если вы живете в помещении, которое не отвечает санитарным/техническим нормам. Откройте Жилищный кодекс и проверьте, может, есть основания поставить вас на учет, например, при наличии у вас льгот.

После того как с льготами и метрами все выяснено, подайте в администрацию вашего города заявление, к которому приложите копию финансового лицевого счета, выписку из домовой книги, справки учреждений здравоохранения, БТИ и другие документы.

Государственные квартиры предоставляются в порядке очереди по договорам коммерческого/социального найма. По договорам соцнайма предоставляются малообеспеченным семьям. Стать собственником такого жилья вы можете бесплатно после заключения договора найма в случае не использования права на приватизацию. Ждать жилья придется от 5 до 30 лет.

В опросы про приобретение собственной квартиры, наподобие заданного ниже Денисом, - задаются мне с пугающей постоянностью.

Вопрос этот крайне непростой и болезненный , эмоционально очень сильно заряженный и остро стоящий перед, без преувеличения сказать, ВСЕМИ людьми.

Да, озвученная Денисом «квартирная» арифметика повергает в шок! Ведь само только осознание того, что в течение ближайших 20-30 лет тебе предстоит жить впроголодь и отказывать себе и своей семье во всем самом необходимом (в т.ч. в хорошей одежде, вкусной еде и ярких путешествиях-развлечениях ) – может надолго погрузить любого человека в сильную депрессию .

Итак, вот какой вопрос я получил от Дениса :

"Средняя " зарплата в нашем регионе (Западная Сибирь ) - 20 т. р./мес. Стоимость однокомнатной квартиры ориентировочно 1200-1500 т. р. Для покупки жилья требуется взять кредит в банке около 1 млн. руб.

Если брать на 20 лет, то ежемесячные выплаты по кредиту: 13 т. р. На еду + проезд уходит как раз около 5-7 т. р. Еще есть коммунальные платежи за квартиру: 2-3 т. р.

Таким образом, минимальные расходы "на жизнь" больше "средней" зарплаты в месяц и надо очень стараться работать, чтобы только совершить обязательные платежи и не быть голодным.

Со съемом квартиры абсолютно та же самая ситуация.

Вопрос: что вы посоветуете "обычному" работнику, у которого доходы растут не очень быстро, для того, чтобы решить жилищный вопрос?

20 лет вести полуголодное существование и быть фактически "в рабстве" у банка? Т. е. если все пойдет "нормально", то к 50-ти годам квартира наконец-то станет "моей".

Можно, конечно, сделать поправку на то, чтобы купить квартиру вдвоем, семьей, но тогда нужно учесть, что добавятся дети, жена некоторое время не будет работать, и расходы на еду/проезд/прочее возрастут пропорционально. Можно сделать поправку на рост доходов и инфляцию. В общем, хотелось бы услышать мнение эксперта по этому вопросу.

Да, забыл добавить, что решать жилищный вопрос нужно обязательно, потому что на пенсию - невозможно снимать жилье. Т е. можно только жить в своей квартире и оплачивать коммунальные платежи.

Или быть может эксперт может предложить альтернативный вариант распоряжения деньгами?

Смотрите мой видео-ответ

на вопрос Дениса - для просмотра видео нажмите на черный треугольник в центре

Несколько вариантов решения данной ПРОБЛЕМЫ я озвучил в своем видео-ответе Денису (смотрите мое видео чуть выше ).

Я более подробно и обстоятельно рассказал о различные работающих способах решения любых финансовых проблем. Там же приведены конкретные пошаговые рекомендации и проверенные уже многими тысячами моих учеников инструменты повышения своих личных доходов.

P.P.P.S.

Большинство людей намного сильнее, чем они думают. Они просто забывают иногда в это верить.

Все у Вас получится!