Одним из вариантов покупки ипотечной квартиры может быть погашение покупателем оставшейся суммы залога перед банком-кредитором. Опасность в том, что банк снимает залог через 5 дней после внесения суммы, а регистрация права собственности происходит через 10 дней. В этот период продавец может не захотеть продавать квартиру после закрытия его ипотечного кредита .

Чтобы обезопасить свои средства покупателю стоит позаботиться о составлении нотариальных расписок, пользоваться банковскими ячейками при передаче денег, а главное, заключить предварительный договор с собственником жилья. К составлению предварительного ДКП квартиры, находящейся в ипотечном кредите, стоит отнестись серьезно и постараться учесть все возможные проблемы, которые могут возникнуть в процессе сделки.

Рассмотрим основные правила составления ДКП :

- Договор должен быть в типовой форме, к которой участники могут добавить дополнительные условия.

- Оформление лучше всего проводить у нотариуса, а при покупке квартиры, которая находится в долевой собственности это обязательное условие.

Важно! Если у одной из сторон имеются сомнения при составлении предварительной договоренности, выходом может быть привлечение опытного специалиста по сделкам с недвижимостью.

Обязательные условия прописанные в договоре :

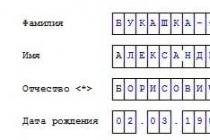

- Информация об участниках сделки: ФИО, адрес регистрации, незавершенные кредитные обязательства.

- Информация о предмете договора, т.е. квартире: адрес квартиры, площадь (жилая/общая), технические характеристики.

- Свидетельство о праве собственности на продаваемую недвижимость (номер документа, название органа, который его выдал).

- Цена квартиры, размер выплат для снятия обременения ипотекой, сумма, которая будет выплачена продавцу.

- Обязательства сторон и ответственность за их неисполнение.

- В документе должны быть указаны сроки исполнения обязательств сторонами, может быть обозначен размер неустойки за каждый день просрочки.

- Обязательно описываются способы передачи денежных средств (банковская ячейка, нотариальная расписки и т.д.).

- Должна быть прописана процедура расторжения предварительного договора, условия при которых он может быть расторгнут.

Как составить основной ДКП?

Процедура заключения ДКП зависит от того, какой способ погашения залога выбрал покупатель.

- Если покупатель выбрал полное погашение суммы залога

. Необходимая для снятия обременения сумма вносится покупателем, залог считается погашенным.

Справка! ДКП в таком случае заключается по обычному стандартному алгоритму и ничем не отличается от обычной покупки квартиры.

- Если покупатель выбрал покупку квартиры вместе с залоговым обязательством

. Оформить такую сделку без участия банка не получится. При выборе этого варианта стоит помнить об его особенностях:

- продавец должен подать заявление в банк, чтобы получить разрешение на продажу залоговой квартиры;

- банк должен одобрить сделку, проверить платежеспособность покупателя;

- иногда банк также настаивает на заключении предварительного договора, в котором выступает третьей стороной;

- если покупателю необходим дополнительный кредит для оплаты, то банк не одобрит взятие кредита в другом месте.

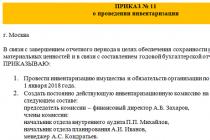

При составлении договора купли-продажи квартиры с обременением третьей стороной по договору выступает банк (залогодержатель). Оформляется ДКП в стандартной форме нотариально . В нем содержатся:

- Данные покупателя: паспортные данные, адрес регистрации, свидетельство о регистрации брака.

- Информация о продавце: паспортные данные, адрес, свидетельство о браке.

- Информация о залогодержателе (указывается сотрудник банка, должность и ФИО).

- Сведения о недвижимости, ее площади, технические характеристики, целостности.

- Обязательным пунктом является подтверждение уведомления покупателя о наличии ипотечного обременения, который содержит в себе информацию об ипотечном кредите.

- Пункт о согласии залогодержателя на продажу недвижимости.

- Пункт о переходе залоговых обязательств после оформления права собственности к покупателю. Покупатель становится залогодателем.

- В разделе «Цена и способы расчета» раскрывается стоимость квартиры, сумма, которая покупателем выплачивается продавцу и сумма, которая выплачивается банку.

- Обязанность Покупателя открыть аккредитивы для внесения средств, порядок оплаты.

- В разделе «Права и обязанности сторон» расказываются особенности расторжения договоренности при неисполнении обязательств одной из сторон.

- Указываются сроки вступления в силу ДКП, возможные риски и кто их берет на себя.

- Реквизиты участников. Подписи и печати.

Особенности

- Необходимость согласия банка на проведение сделки, участие кредитора в качестве третьего лица.

- Открытие аккредитивов покупателем (стоимость до 2% от суммы) для оплаты стоимости квартиры.

- Покупатель становится на место залогодателя, договор должен включать в себя информацию о переходе обременения на покупателя.

Риски

Привлекательность ипотечных квартир обусловлена низкой ценой по сравнению с остальным рынком недвижимости. Существует несколько нюансов оформления сделок купли-продажи с обременением ипотекой :

- Продавец может «передумать» после погашения суммы залога покупателем. Это возможно при заключении покупки квартиры без участия банка-кредитора. Избежать этого можно путем составления предварительного соглашения, но и это не сможет обезопасить от дальнейших судебным разбирательств.

- Продавец может умолчать о других обременениях, например, об участии материнского капитала.

Важно! Чтобы узнать об обременении, стоит в обязательном порядке попросить выписку из ЕГРН и из домовой книги.

- При покупке со сменой залогодателя банк может не дать согласия на продажу. Отрицательный ответ придет после сбора и подачи большого количества документов, что займет время.

- При смене залогодателя заключается новый кредитный договор, по которому кредитор может установить новые условия, например, по процентным ставкам.

Заключение

Ответственное отношение к проведению сделки с недвижимостью и соблюдение мер предосторожности обезопасят покупателя от потери средств и длительных попыток добиться их возврата через суд. Перед подписанием каких-либо бумаг по сделке купли-продажи стоит ознакомиться с их содержанием либо проконсультироваться у юриста.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Время на чтение: 8 мин

Немало сделок на рынке недвижимости совершается с привлечением заемного капитала.

Обычно составлением договора купли-продажи с использованием ипотеки занимаются сотрудники банка-кредитора. Между тем, всем сторонам сделки следует внимательно с ним ознакомиться, не полагаясь на опыт и знания других людей.

Дорогие читатели! Каждый случай индивидуален, поэтому уточняйте информацию у наших юристов. Звонки бесплатны.

Структура договора

В зависимости от ситуации, может быть:

- Предварительным. Используется тогда, когда стороны хотят подтвердить серьезность своих намерений денежными обязательствами, но по ряду причин не готовы в срочном порядке выйти на сделку. не подлежит госрегистрации, но в нем обязательно должна быть указана дата заключения основного договора и предусмотрена ответственность сторон за уклонение от совершения сделки;

- Основным. Условие об его заключении «вытекает» из обязательств в рамках предварительного договора. Кроме того, основной договор может быть заключен и без предварительных договоренностей.

Основной договор купли-продажи включает в себя следующие пункты:

Предмет договора

- Данные, позволяющие идентифицировать участников сделки: ФИО, паспортные данные, адреса регистрации и проживания, ИНН. Если одной из сторон является юридическое лицо, полное и сокращенное наименования организации;

- Информация о документах, на основании которых продавец владеет и распоряжается имуществом: договор купли-продажи, справка о выплате паевого взноса. Точное название документа обозначено в свидетельстве о госрегистрации на продаваемый объект недвижимости;

- Полная характеристика предмета сделки: адрес, общая площадь, наличие или отсутствие обременений и правопритязаний со стороны третьих лиц;

- Цена, по которой продается недвижимость.

Источник оплаты

- Данные об организации-кредиторе, в которой покупатель оформляет ипотечный кредит;

- Параметры кредита: сумма и срок, процентная ставка;

- Ссылка на ст.77 ФЗ-102 (Об ипотеке, залоге недвижимости), согласно которой квартира или иной объект переходит в залог кредитору;

- Сведения о рыночной стоимости предмета сделки. Эта информация содержится в отчете об ;

- Сведения о составлении закладной - ценной бумаги, которая подтверждает обязательство и дает право банку претендовать на получение денежных средств по этому обязательству.

Расчеты между сторонами

Этот пункт договора определяет порядок расчета между покупателем недвижимости и продавцом.

В зависимости от ситуации, стороны могут рассчитываться по сделке:

- Наличными денежными средствами;

- Безналичным путем;

- С использованием или .

Обычно расчет осуществляется в два этапа. Сначала покупатель оплачивает продавцу определенную сумму денежных средств в качестве аванса, а затем банк переводит заемные средства в сумме кредита в качестве завершающего платежа.

Обычно расчет осуществляется в два этапа. Сначала покупатель оплачивает продавцу определенную сумму денежных средств в качестве аванса, а затем банк переводит заемные средства в сумме кредита в качестве завершающего платежа.

Порядок расчетов и суммы в рамках каждого этапа необходимо в обязательном порядке прописать в договоре.

Права и обязанности сторон

В этом пункте покупатель и продавец обозначают каждой из сторон сделки:

- Дату фактической передачи объекта недвижимости;

- Условия, при которых стороны могут требовать расторжения договора и применения штрафных санкций.

Срок действия и прочие условия договора

В данном разделе обозначают условия вступления документа в силу, а также прочие важные для сторон обстоятельства.

Заключительным пунктом являются реквизиты сторон.

На момент заключения договора купли-продажи у покупателя должен быть на руках подписанный кредитный договор, а, при необходимости, и договор аренды сейфовой ячейки

.

руках подписанный кредитный договор, а, при необходимости, и договор аренды сейфовой ячейки

.

Договор купли-продажи с элементами ипотеки вступает в силу с момента подписания сторонами, но, помимо этого, он должен пройти госрегистрацию. Если документ составлен на нескольких листах, перед передачей в госорган его необходимо прошить, завизировав подписантами место сшива.

Регистрируя сделку и визируя договор, уполномоченное лицо Управления Федеральной службы регистрации, кадастра и картографии на обратной стороне документа делает специальную отметку о том, что на недвижимость наложено обременение - в силу закона.

Что необходимо предусмотреть в договоре?

Сделки на рынке недвижимости представляют собой целые цепочки. Возникновение проблем в одном из звеньев может привести к разрыву других.

По этой причине в договоре на приобретение недвижимости с элементами ипотеки необходимо предусмотреть следующие моменты:

- Порядок расчетов. Важно указать точные суммы, с учетом того, на каком этапе состоится окончательный расчет между покупателем и продавцом.

В банках представлено множество ипотечных программ. По одним из них выдача денежных средств осуществляется в день подписания договора купли-продажи, по другим - после предоставления зарегистрированного договора из Росреестра. Кроме того, стороны могут рассчитываться через аккредитив или банковские ячейки. Последняя схема считается одной из самых безопасных, но и имеет свои особенности.

Так или иначе, продавец должен располагать точными сведениями о том, когда он получит в полном объеме денежные средства за продаваемую недвижимость. - Дополнительные расходы. Тарифами некоторых кредитных учреждений предусмотрены комиссии за снятие или перевод денежных средств. Сторонам следует заранее договориться не только о порядке расчетов, но и том, кто и в каком объеме будет нести дополнительные расходы.

- Срок передачи недвижимости. Обычно продавцу требуется несколько дней, чтобы освободить продаваемый дом или квартиру. Чтобы процесс переезда не затянулся, дату передачи недвижимости стоит обсудить заранее и указать ее в документе. Если на момент сделки в квартире имеются прописанные лица, необходимо указать дату, до которой граждане должны сняться с регистрационного учета и освободить помещение.

Все ли пункты договора важны?

Сделки с недвижимостью очень серьезны и проходят гладко только в том случае, если стороны договора беспрекословно соблюдают все его пункты.

Исключить какие-либо условия из договора означает подвергнуть риску одну из сторон сделки.

стороны договора беспрекословно соблюдают все его пункты.

Исключить какие-либо условия из договора означает подвергнуть риску одну из сторон сделки.

Несмотря на то, что форма договора купли-продажи с привлечением ипотеки разработана юристами кредитного учреждения, перед подписанием документа важно изучить все его условия.

Финансовые средства для приобретения своего собственного жилья есть не у всех. Решить эту проблему можно, оформив ипотечный заём. Это даёт возможность постепенно выплачивать стоимость приобретённой недвижимости. Основной документ, регулирующий условия сделки – договор купли продажи квартиры по ипотеке (ДКП). Стать счастливым обладателем жилья можно только после тщательного анализа всех условий этого документа.

Составлением купчей под залог кредита занимается банк. Это удобно для всех участников сделки, так как в финансовом учреждении есть юридический отдел, который профессионально справляется с подобными вопросами. Однако прежде чем ставить свою подпись внизу документа, следует ознакомиться с его структурой, содержанием и внешним видом.

Рассмотрим основные пункты

Суть каждого пункта ДКП жилья при покупке должна быть изучена и осмыслена. Подписывать бумагу можно только после согласования всех важных нюансов между покупателем, продавцом и займодателем.

Предмет договора

Первый пункт документа разъясняет его суть. Договор купли продажи квартиры с использованием ипотеки – это купчая с элементами ипотечного договора. Сделка заключается между тремя сторонами: Продавцом, Покупателем и Кредитором.

В тексте документа даётся краткое описание отчуждаемого заемного имущества, как предмета ипотеки: адрес, общая и жилая площадь. Право собственности подтверждается свидетельством о регистрации, номер серия и дата выдачи которого также фигурирует в договоре.

Гарантии

В данном разделе продавец подтверждает тот факт, что он является полноправным владельцем имущества на момент составления и подписания договора купли-продажи квартиры с использованием ипотеки. Он гарантирует, что жильё не находится в залоге или под арестом и что на владение им не претендуют третьи лица.

Кроме того, продавец ручается, что не имеет задолженностей по оплате коммунальных услуг, а отчуждаемое жильё находится в надлежащем состоянии для дальнейшей эксплуатации и не представляет опасности для обитателей.

Условия передачи объекта ипотеки в собственность под залог

В следующем пункте освещаются условия передачи объекта ипотеки залогодателю и залогодержателю (он же кредитор, займодатель). Жильё переходит во владение покупателя (он же залогодатель, заёмщик) и в пользование членов его семьи на основании гос. регистрации права на него. Регистрация ипотечного ДКП происходит после передачи части оплаты стоимости квартиры заёмщиком. После этого у займодателя возникает право залога.

Обеспечение исполнения залоговых обязательств

Согласно с данным договором заёмщик принимает на себя исполнение следующих обстоятельств:

- оплату затрат, понесённых залогодержателем при взыскании задолженности;

- оплату процентов и неустоек по ипотечному ДКП;

- погашение тела кредита по ипотечному ДКП;

- любые расходы и убытки залогодержателя, понесённые по вине покупателя.

Порядок расчетов между сторонами

Взаимный расчёт между сторонами описан в отдельном пункте документа. Как правило, он состоит из двух этапов:

- сначала залогодатель вносит процент от стоимости за жилищный объект, в течение определённого срока на условиях, оговоренных в первом пункте ДКП;

- оставшаяся сумма погашается за счёт кредитных средств – залогодержатель перечисляет деньги со своего счёта на счёт продавца.

Займодатель перечисляет средства только после того, как покупатель предоставляет ему копию квитанции, подтверждающую погашение части стоимости приобретаемого имущества.

Права и обязанности сторон

Самый объёмный пункт договора – перечисление прав и обязанностей сторон сделки. Этот вопрос максимально раскрыт, и требует детального изучения.

Продавец обязуется:

- содействовать покупателю в вопросе перехода права собственности на него после получения денежных средств, передать ему ключи и освободить жилое помещение в установленный ДКП срок;

- погасить все неоплаченные долги по коммунальным платежам и оплатить все расходы и налоги, которые должен оплачивать владелец квартиры.

Продавец имеет право:

- прекратить договор купли-продажи и отказаться от сделки, если он не получил расчёт за отчуждение имущества от покупателя и кредитора.

Обязанности залогодателя:

- застраховать объект ипотеки от всех рисков, предусмотренных страховкой – утраты, повреждения и т.д. Сторона обязуется предоставить займодателю копии документов, подтверждающих факт страхования, в течение 5 дней с даты вступления ипотечной купчей в силу, а именно: копии правил страхования, полиса и договора со страховщиком, заверенные печатью компании и нотариально;

- ежегодно продлевать срок действия страхового полиса до тех пор, пока все средства по кредиту не будут полностью выплачены. Срок действия страхового полиса должен быть больше, чем срок погашения залога, и превышать его не менее, чем на полгода;

- оформить страховку за свой счёт и от своего имени;

- уведомлять кредитора о любых изменениях условий страховки и согласовывать их с ним;

- бережно эксплуатировать предмет ипотеки и защищать его от вторжений и посягательств третьих лиц;

- согласовывать с займодателем возможность обременения ипотечного имущества правами третьих лиц;

- уведомлять залогодержателя о том, кто проживает в квартире, и предоставлять ему основания, на которых эти лица пользуются имуществом. Кроме того, он обязуется освободить квартиру за 30 дней для вселения нового собственника;

- допускать кредитора к проверке состояния квартиры и предоставлять документы на неё по первому его требованию в течение 5 дней;

- не совершать никаких действий, которые могут негативно сказаться на состоянии имущества и снизить его стоимость;

- в случае возникновения повреждений или потенциальной угрозы для имущества уведомлять об этом залогодержателя;

- ставить кредитора с известность о произошедших изменениях (ремонтах и перепланировках) в квартире;

- после подписания ДКП всеми тремя сторонами предоставить все необходимые документы в регистрационный орган для осуществления государственной регистрации;

- в случае, если в его семье есть нетрудоспособные члены, либо лица, которые будут выступать совладельцами предмета ипотеки, заёмщик обязан предоставить согласие органов опеки на приобретение ипотечного имущества;

- заменить объект ипотеки по требованию кредитора на равноценное имущество в случае ее утраты или полного износа;

- не передавать право владения залоговым имуществом без ведома кредитора.

Права покупателя:

- использовать приобретенное имущество по целевому назначению;

- остановить требование о взыскании до момента отчуждения квартиры по факту внесения всех просроченных платежей в соответствии с условиями залога.

Права кредитора возникают на основании ДКП и ипотечной закладной, и регулируются следующими условиями:

- при возникновении страхового случая получить компенсацию в соответствии с условиями полиса страхования, оформленного на покупателя;

- осуществлять проверку состояния объекта ипотеки и использования его по целевому назначению, а также получать необходимые для проверки документы;

- выступать в роли третьего лица при судебных разбирательствах по договору купли-продажи рассматриваемой ипотечной квартиры;

- предъявлять залогодателю требования по сохранению имущественного объекта;

- подать требование о взыскании долга за квартиру при систематическом невыполнении покупателем своих обязанностей;

- настаивать на досрочном выполнении условий ДКП залогодателем в соответствии с законом РФ;

- выселить заёмщика и членов его семьи из жилищного объекта в случае обращения о взыскании.

Ответственность участников сделки

Каждая из сторон ипотечного ДКП несёт ответственность за неисполнение возложенных на неё обязательств. Этот вопрос освещается в следующих условиях купчей:

- в случае невыполнения своих обязанностей, займодатель применяет к покупателю штрафные санкции. Размер штрафа определён в ДКП;

- штраф выплачивается залогодателем не позднее 10 дней после получения уведомления от займодателя в письменном виде;

- если в ответ на обращение о взыскании суд выносит решение в пользу кредитора, заёмщик и члены его семьи должны покинуть предмет ипотеки в установленный срок;

- покупатель не может перепродавать или переуступать право владения на предмет залога без ведома кредитора.

Особые условия

Невыполнение или ненадлежащее выполнение обязательств влечёт за собой досрочное прекращение договорных отношений между залогодержателем и залогодателем. В этом случае кредитор направляет обращение о взыскании в суд, и при условии его удовлетворения, квартира реализуется. Сумма, полученная при продаже, идёт на погашение долга по ипотечному ДКП и распределяется таким образом:

- оплата расходов, связанные со взысканием задолженности кредитором (судебные и другие затраты);

- выплата неустойки, непогашенных и срочных процентов;

- погашение просроченной задолженности по телу кредита.

Если полученная от реализации сумма не покрывает вышеперечисленные статьи, то залогодержатель вправе удовлетворить свои финансовые требования путём реализации другого имущества залогодателя.

Срок действия ипотечного ДКП

Купчая с использованием кредитных средств вступает в силу после его государственной регистрации. Срок её действия:

- в части купли-продажи – до момента выполнения обязательств продавца и покупателя. После совершения сделки все последующие изменения и коррективы вносятся кредитором и покупателем, продавец не принимает участия в этом;

- в части ипотечного залога – до момента полного выполнения обязательств между залогодателем и залогодержателем.

Заключительные положения

В этом пункте освещаются следующие вопросы:

- конфиденциальность и неразглашение условий ДКП;

- порядок рассмотрения и решения споров;

- обязанность уведомления всех участников сделки в случае смены реквизитов одной из сторон;

- обязанность письменного уведомления сторон, если один из участников желает его расторгнуть;

- все дополнительные условия и предложения рассматриваются путём письменной переписки;

- расходы по регистрации возлагаются на покупателя;

- количество экземпляров документа.

Адреса и платежные реквизиты сторон

Этот раздел содержит контактные и персональные данные трёх сторон:

- для юридических лиц – адрес, телефон, коды ИНН, КПП, ОКВЭД, номер расчётного счёта;

- для физических лиц – адрес, телефон, ИНН, паспортные данные.

Под предоставленными данными ставится подпись. Юридические лица дополнительно закрепляют её печатью.

Предварительный ДКП с использованием кредитных средств

Для того чтобы обеспечить гарантированное выполнение обязательств всеми участниками сделки, составляется предварительный договор купли-продажи квартиры по ипотеке. Он даёт возможность не только заранее правильно сформулировать условия сделки, права и обязанности сторон, но и подумать о целесообразности дополнения и изменения этих условий.

К примеру, в данном документе стоит рассмотреть такой важный аспект, как предварительная оценка кредитором имущественного объекта, который покупается по ипотечному ДКП, чтобы не получить отказ в предоставлении займа в дальнейшем.

Подводя итоги

Договор купли-продажи квартиры в ипотеку даёт возможность приобрести имущество с использованием кредитных средств. На основании этого документа:

- происходит переход права от продавца к покупателю;

- регулируются отношения в части кредитного залога между залогодателем и залогодержателем.

Как правило, в документе фигурируют три стороны, однако бывают случаи, когда продавца и кредитора представляет одно и то же лицо.

Ждем ваших вопросов в комментариях.

Помощь со всеми документами вам может оказать наш юрист. Запись на бесплатную консультацию в специальной форме.

Просьба сейчас оценить пост и поставить лайк.

Цены на недвижимость так высоки, что большинство семей могут обрести крышу над головой только с помощью ипотеки, потому что собственных средств хватит, в лучшем случае, на первоначальный взнос. И здесь на передовых ролях Сбербанк. Однако для получения ипотечного займа потребуется представить финансовой организации определенный перечень правовых бумаг. В том числе, договор купли-продажи квартиры по ипотеке Сбербанка, образец которого на 2019 г. имеется на сайте учреждения.

Как оформить ипотеку на покупку недвижимости

Чуть ниже мы разберем, что представляет собою договор купли-продажи квартиры и нюансы его составления по ипотеке Сбербанка. Но надо понять, .

Финансовый институт в 2019 г. допускает покупку жилой недвижимости на обоих рынках недвижимости. При приобретении жилплощади в строящемся здании, подписывается договор купли-продажи через ипотеку Сбербанк с использованием образца заполнения (скачать который можно ниже). Затем на р/с продавца кредитополучатель вносит аванс, а банк-кредитор добавляет недостающую сумму. Процедура простая, поэтому она потребует мало времени.

Если покупается готовое жилье, операция будет более сложной и длительной.

Этапы следующие:

- в банк подается заявка по образцу с требуемыми документами;

- при её одобрении (до 5 рабочих дней) кредитополучатель начинает поиск квартиры (это можно сделать заранее);

- по выбранному объекту кредитору предоставляются нужные сведения;

- выполняется оценка недвижимости, которую оплачивает покупатель;

- между сторонами подписывается предварительный проект договора купли-продажи квартиры по ипотеке Сбербанка;

- правовые бумаги на квартиру предоставляются кредитору, и заключается ипотечное соглашение по образцу, с решением условий кредитования;

- оформляется основной договор купли-продажи квартиры с использованием ипотеки Сбербанка;

- кредитополучатель на приобретенное жилье оформляет право собственности.

Пока кредитополучатель не внесет последний ежемесячный взнос, недвижимость будет находиться под обременением.

Проект договора с использованием ипотеки Сбербанка

Если покупатель, выбрав недвижимость в 2019 г., устно обсудит все нюансы сделки с продавцом, такая договоренность не будет иметь правой силы. А это может привести к определенным трудностям. К примеру, квартиру продадут раньше времени, продающая сторона способна изменить устную договоренность и пр. Для предотвращения таких ситуаций требуется квартиры по ипотеке Сбербанка. Письменное соглашение по образцу является гарантией продолжения операции.

Отметим, что скачать договор купли-продажи по ипотеке можно на сайте Сбербанка.

Кредитополучатель, получив «добро» от кредитора, имеет в запасе определенный временной промежуток на поиск квартиры и предъявления правовых бумаг по приобретаемому жилью. Если выбранное жилище будет продано другому покупателю, кредитополучателю придется искать новый жилой объект. При истечении отведенного времени, сделка будет считаться расторгнутой. Этого не произойдет при наличии контракта, подписанного обеими сторонами.

В результате, это соглашение станет основой, чтобы подписать основной договор купли-продажи по ипотеке Сбербанка.

Основные положения

Договор купли-продажи с использованием ипотеки Сбербанка покупателя с продавцом заключается в письменном варианте, чтобы зафиксировать их договоренность по:

- стоимости недвижимости;

- методу оплаты;

- передаче денежных средств.

Договор купли-продажи с использованием ипотеки Сбербанка вступает в силу, как только покупатель с продавцом его подпишут.

Образец заполнения

К оформлению соглашения в 2019 г. предъявляются определенные требования:

- достоверные данные о сторонах, подписывающих договор, потому что будет проверка в госорганах;

- должны быть данные о метраже приобретаемого объекта и его адрес;

- указывается цена имущества;

- вносится порядок расчета;

- соглашение должно содержать способ передачи недвижимости и конкретные сроки.

Образец договора купли-продажи по ипотеке Сбербанк предоставляется, поэтому проблем с заполнением документа не должно быть.

Предварительный проект договора купли-продажи квартиры в ипотеку

Скачать образец договора купли-продажи 2019 года

Ипотечные программы Сбербанка

Клиентам в 2019 г. финансовое учреждение предлагает разные варианты ипотеки:

- С господдержкой. До 8 млн. руб. можно получить под минимальную ставку в 11,4% на 30-летний срок, если заплатить 20% предоплаты от стоимости жилья. Средства выдаются для приобретения жилья на обоих рынках недвижимости;

- На вторичное жилье. От 0,3 млн. руб. можно получить под минимальную ставку в 8,6% на 30-летний срок, если заплатить 20% предоплаты от стоимости жилья;

- На строящееся жилье. До 15 млн. руб. можно получить под минимальную ставку в 7,4% на 30-летний срок, если заплатить 15% предоплаты от стоимости жилья;

- С МСК. От 0,3 млн. руб. можно получить под минимальную ставку в 12,5% на 30-летний срок, если заплатить 20% предоплаты. Аванс разрешается заменить маткапиталом;

- Военная. Ссуда дается военнослужащим, претендующим на жилье по законодательству. До 1,9 млн. руб. можно получить под ставку в 9,5% на 15-летний срок. По сравнению с предыдущими программами продолжительность кредитования сокращена вдвое. Составляется договор купли-продажи по военной ипотеке Сбербанка.

Заключение

Заключая договор купли-продажи квартиры по ипотеке Сбербанка, и используя образец 2019 г., рекомендуем детально изучать этот документ, а лучше обратиться юристу в этой сфере, чтобы предотвратить возникновение негативных ситуаций.

Одним из самых важных пунктов осуществления ипотечного кредитования является грамотное заключение договора купли-продажи приобретаемой в кредит недвижимости. Прежде чем подписывать документ необходимо детально изучить каждый пункт договора, который не должен ущемлять права заемщика. Желательно подключить опытного юриста, который поможет разобраться во всех тонкостях оформления подобной документации. В данной статье речь пойдет об основных правилах и нюансах оформления договора купли-продажи ипотечной недвижимости.

Подробнее о договоре

Данный документ представляет собой своеобразное подтверждение того, что приобретаемая недвижимость находится в залоге у банка до окончания выплат по кредиту. При заключении данного вида договора необходимо обязательное участие двух сторон - кредитной организации, выдающей ипотеку , а также заемщика. В стандартном договоре указываются обязательные для заполнения пункты - заемщику необходимо внимательно вносить все требуемые данные и тщательно проверять информацию, представленную в документе. В договоре обязательно указывается предмет ипотеки - залоговое имущество, приобретаемое заемщиком. Дополнительно фиксируется точный срок окончания ипотечных выплат.

Также прописываются права и обязанности сторон, заключающих ипотечную сделку.

Предмет договора

Согласно ст. 554 ГК РФ предметом ипотечного договора является приобретаемая недвижимость. До момента окончания ипотечных выплат квартира находится в собственности банка - всё это детально отображается в договоре с указанием точных информационных данных о приобретаемой недвижимости. В договоре обязательно указывается общая площадь, количество комнат, особенности планировки, а также цена приобретаемой в ипотеку недвижимости.

/dogovor-kupli-prodazhi-po-ipoteke1.png)

Основные условия

Существует перечень обязательных условий, при отсутствии хотя бы одного из которых документ не будет иметь юридическую силу. Договор обязательно должен содержать наименование документа, информацию обо всех участниках сделки, а также предмет договора. Обязательными пунктами являются полные информационные данные, позволяющие детально идентифицировать всех участников ипотечной сделки.

В документе обязательно прописываются паспортные данные участников, точные адреса их регистрации, а также ИНН. Также указывается полная информация обо всех документах, подтверждающих, что продавец является владельцем имущества (договор дарения, купли-продажи и так далее). Прописывается детальная характеристика предмета осуществляемой сделки - точный адрес, общая площадь имущества, а также наличие возможных обременений. Также указывается цена приобретаемой в ипотеку недвижимости.

Дополнительно в договоре указывается полный перечень всех лиц, которые будут проживать в квартире. Среди важных условий можно выделить указание информации о состоянии квартиры с упоминанием ключевых особенностей планировки, сведений о ремонте и наличии предметов мебели. Также может прилагаться дополнительная справка об отсутствии задолженности по коммунальным платежам.

Дополнительно могут быть указаны сведения о тех, кто несет все расходы по сделке - оплата нотариальных пошлин и так далее.

Источник оплаты и порядок расчетов

В ипотечном договоре обязательно указывается общая сумма, переданная банку до подписания договора . При наличии первоначального взноса в ипотечном договоре купли-продажи обязательно указывается, что часть средств заемщик внес из личных сбережений, а другая часть оплаты предоставляется банком в качестве кредита.

В договоре прописывается процент, который начисляется на общую сумму кредита. Также указываются сведения о полном нахождении приобретаемой квартиры в залоге кредитора (банковской организации).В разделе заключаемых договорных обязательств - "Особенности расчетов между сторонами" указываются данные об общей стоимости залоговой квартиры. Также детально прописываются все этапы выплаты долга.

/dogovor-kupli-prodazhi-po-ipoteke2.png)

Срок действия договора

Договор купли-продажи ипотечной квартиры вступает в силу сразу после момента подписания. При этом в договоре обязательно указываются сроки ипотечного залога, которые действуют до момента окончательного выполнения обязательств между банком и держателем ипотеки.

Права и обязанности сторон

Данный пункт договора является самым объемным. В обязанности продавца входит наличие обязательной страховки объекта ипотеки от всех существующих рисков - повреждения, утраты имущества и так далее. При этом необходимо предоставить копии документов, которые будут подтверждать факт наличия страховки. Дополнительно в договоре прописывается стандартный пункт об обязательном уведомлении кредитора о любых возникающих изменениях условий страховки.

В данном пункте указываются условия, при которых обе стороны могут законно требовать расторжения существующего договора, а также применения штрафных санкций.

Образец заполнения договора

Заключение сделки предполагает обязательное наличие предварительного договора купли-продажи, образец которого представлен ниже.

/dogovor-kupli-prodazhi-po-ipoteke3.png)

Образец предварительного договора купли-продажи квартиры по ипотеке

/dogovor-kupli-prodazhi-po-ipoteke4.png)

/dogovor-kupli-prodazhi-po-ipoteke5.png)

Договор купли продажи с использованием ипотеки Сбербанка

/dogovor-kupli-prodazhi-po-ipoteke6.png)

Основные нюансы и возможные ошибки

Подписывая стандартный договор купли-продажи ипотеки, необходимо учитывать важные нюансы. Важно обращать внимание на цену, которая обозначена в договоре и внимательно изучить пункт, касающийся размера ипотечной ставки. В договоре на приобретение ипотечной недвижимости необходимо предусмотреть следующие нюансы:

- Стандартный порядок расчетов . Необходимо заранее договориться о том, кто понесет дополнительные расходы по ипотечной сделке. Всё дело в том, что в тарифах некоторых стандартных кредитных учреждений предусмотрены дополнительные комиссии за снятие, также перевод денежных средств.

- Также необходимо обратить внимание на срок передачи ипотечной недвижимости . Дату передачи залоговой квартиры необходимо заранее обсудить и указать в документе. Если на момент ипотечной сделки в квартире прописаны иные лица, необходимо указать точные сроки их выписки.

- Важно проверять все введённые данные договора . При совершении любых ошибок при подписании документа он может не пройти государственную регистрацию. Опытные юристы советуют, что договор купли-продажи ипотечной недвижимости необходимо перечитывать несколько раз - чаще всего важная информация, предоставляемая банком, прописывается мелким шрифтом.

В договоре могут встречаться профессиональные термины, значение которых необходимо сразу уточнить у юриста. Следует помнить, что после подписания договора расторгнуть его практически невозможно (сделать это можно только через суд при наличии серьезных нарушений второй стороны - участника подписания договора).

Бланк договора

Договор купли-продажи квартиры, приобретаемой в ипотеку, можно оформить в простой письменной форме, а также в нотариальной. Выбор будет непосредственно зависеть от желания участников сделки и их юридических интересов. При подписании простого письменного договора важно грамотно составлять каждый пункт.

Текст документа может помочь составить нотариус - помощь профессионального специалиста позволит учесть все важные нюансы оформления и правильно заполнить все пункты.

Что такое предварительный договор купли продажи?

Заключение предварительного договора является обязательным при оформлении ипотечной сделки. Всё дело в том, что для сбора документации необходимо время и чтобы ни один из участников договора не смог поменять решение заключается специальный вид договора - предварительный, который также как и основной, имеет собственную юридическую силу.Сразу же после подписания договора обеими сторонами он вступает в силу.